No obstante, la cobertura de crédito, según el Cenagro 2012, solo alcanza al 9% de las 2.2 millones de unidades agropecuarias, el FAE-Agro –a la fecha– solo ha logrado subastar el 2% de los 2 mil millones de soles asignados, a tasas muy por encima del 3.5% promocionado. Las perspectivas de colocaciones, a casi un mes de su caducidad (fines de diciembre), son mínimas. ¿La razón? El programa está desconectado de la realidad sectorial. Lo creó el MEF como réplica de los programas palanca de las grandes empresas Reactiva Perú y Fae-Mype, sin consulta previa al Minagri, exigiendo a los beneficiarios títulos de propiedad, constancia de arrendamiento o posesión, aun cuando solo el 15% a nivel nacional lo posee. Otra arista del fracaso está en la paupérrima gestión de Cofide, administrador del fondo. Mejor un bono productivo agrario, más transparente, competitivo y menos burocrático.

Escribe: Epifanio Baca Tupayachi, del Grupo Propuesta Ciudadana.

La campaña de siembras está llegando a su final y el FAE-Agro, el programa de créditos garantizado exclusivo para atender a los pequeños y microempresarios del sector agropecuario, apenas ha subastado el 2% (S/ 40 millones) de los S/ 2,000 millones puestos a disposición por el Gobierno durante la emergencia sanitaria (no se cuenta con información sobre las colocaciones).

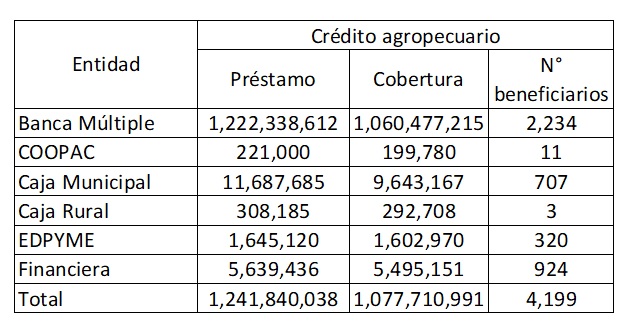

En contraste, según cifras del Cofide disponibles, al mes de mayo, a través de Reactiva Perú y Fae-Mype, han sido entregados créditos por S/ 1,241 millones en el sector agropecuario; aunque este monto representa solo el 5% del total colocado en ambos programas y beneficia principalmente a 4,199 grandes y medianas empresas (ver Cuadro 1).

A estas alturas es posible afirmar que el FAE-Agro ha fracasado en su propósito y la raíz de este fiasco puede encontrarse en las características de su diseño. La creación del programa estuvo a cargo del Ministerio de Economía y Finanzas (MEF), el cual basándose netamente en la experiencia de Reactiva y FAE-Mype buscó implementar un modelo similar para el sector agropecuario. El Ministerio de Agricultura y Riego (Minagri) no intervino en el proceso de diseño pese a ser el ente rector.

El MEF tampoco llamó a consulta a representantes de las entidades microfinancieras con llegada al campo. El resultado fue un programa desconectado de las condiciones de acceso al sistema financiero en el sector agropecuario.

Cuadro 1

COLOCACIONES DE REACTIVA PERÚ Y FAE-MYPE A EMPRESAS DEL SECTOR AGROPECUARIO

BRECHA CREDITICIA

El acceso al crédito ha sido históricamente escaso e inclinado hacia las grandes unidades productivas. Según cifras del Cenagro del año 2012, la única fuente disponible, la cobertura solo llegaba al 9% de las más de 2´200,000 unidades agropecuarias presentes en el país.

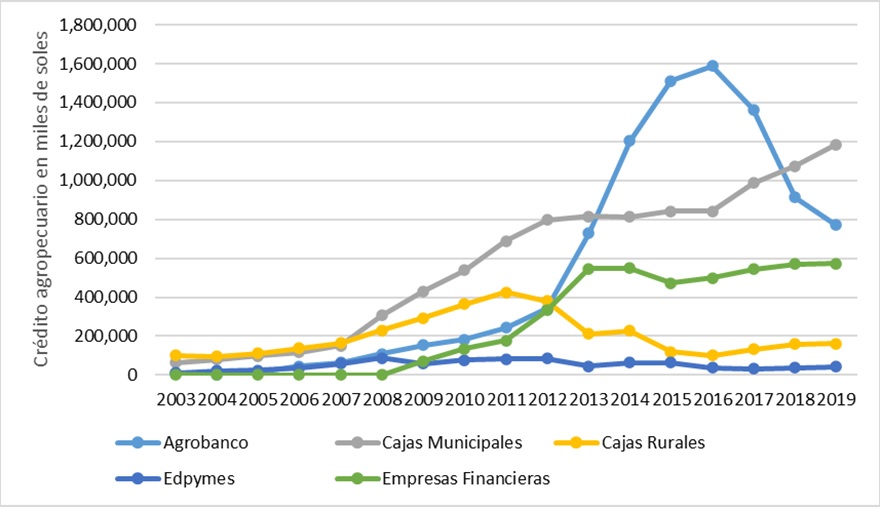

De acuerdo con expertos consultados, este nivel de cobertura no habría variado significativamente en los últimos 40 años. En el año 2019, el financiamiento al sector agropecuario alcanzó los 12 mil millones tras décadas de continuo aumento. Sin embargo, este monto no supera el 4% del total de créditos otorgados en el conjunto del sistema financiero. Gran parte de este monto habría sido adjudicado a empresas dedicadas a la agroexportación y la mediana agricultura comercial, que atienden los bancos y financieras. Por lo tanto, resultaba ilusorio tratar de llegar a los agricultores a través de un sistema financiero con escasa capacidad de colocación en este sector.

En los últimos años los créditos otorgados por la banca múltiple han crecido significativamente. Sin embargo, opciones como las cajas rurales, cajas municipales y Agrobanco, que tienen mayor llegada a los pequeños agricultores, ofrecen montos mucho menores, comparado con la banca múltiple, y el costo del crédito que ofrecen es mayor por los altos costos de transacción que tienen.

En el caso particular de Agrobanco, si bien tuvo un periodo de expansión en el periodo 2014-2017, enfrenta limitaciones institucionales y problemas de gestión que llevaron a que su tasa de morosidad supere el 80% de su cartera.

Gráfico 1

CRÉDITOS EN EL SECTOR AGROPECUARIO SEGÚN INSTITUCIÓN FINANCIERA

(en miles de soles)

LIMITACIONES

El programa FAE-Agro apunta a beneficiar a más de 300 mil agricultores, priorizando a los que tienen menos de 5 hectáreas de tierras de cultivo. Pese a que esta meta solo considera a un pequeño porcentaje de agricultores, dejando fuera a más de 1´500,000, las condiciones de acceso a este programa, tanto para las entidades financieras como para los potenciales beneficiarios, explican también su limitado avance. En el caso de los primeros, el reglamento coloca como condición para ser elegibles contar con participación de cartera agrícola en el total de sus colocaciones empresariales, es decir, contar con un mínimo de clientes pre aprobados, lo cual es difícil de cumplir cuando se tiene que identificar nuevos clientes.

Por el lado de los beneficiarios, el programa requiere la presentación de títulos de propiedad, constancias de arrendamiento o posesión; cuestiones que el mismo Minagri reconoce que solo 15% de agricultores del país posee.

Un punto positivo del programa es haber conseguido bajar las tasas de interés, la cual ha sido históricamente una de las principales barreras de acceso a créditos en el sector, debido a –entre otros factores– a los altos costos de las instituciones financieras. Por ejemplo, Agrobanco, especializado en el sector agropecuario, maneja una tasa de interés de 21.5%, por lo que no le resultara atractivo colocar préstamos con las tasas que maneja el programa.

A octubre, las tres subastas del FAE-Agro realizadas han tenido tasas que iniciaron con 6.2%, luego pasaron a 9.9% y la última se ubicó en 12.6%, lo que demuestra que hubo una suerte de “sinceramiento” de los costos. Esta reducción de tasas de interés también ha ocurrido en los fondos de Reactiva Perú y FAE-Mype, ya que, al contar con la garantía del Estado, han logrado reducir las tasas de manera significativa, por debajo del 8% en casi todos los casos (ver Gráfico 2).

Gráfico 2

TASAS DE INTERÉS DE LOS PROGRAMAS DE REACTIVACIÓN ECONÓMICA

HAY PLATA, PERO DEFICIENTE MANEJO

De acuerdo a la norma que la crea, el programa llegará a su fin el 31 de diciembre habiendo utilizado una mínima parte de los 2,000 millones asignados. No conocemos la lista de los beneficiarios del programa pese a nuestras solicitudes de información que fueron denegadas por Cofide.

Para los dirigentes de Conveagro este resultado tiene sabor a estafa. Una propuesta para salir de este entrampamiento sería extender su vigencia, pero además de los ajustes que requiere el programa, se debería evaluar el traslado de la asignación del manejo del fondo a una entidad que pueda realizar esta tarea de manera más ágil y eficiente. Cofide es criticado por su lentitud, cuando precisamente se requiere flexibilidad para que las colocaciones sean rápidas. Poner esta tarea sobre Agrobanco sería añadir problemas a una entidad que ha demostrado una limitada capacidad de colocación. Es lamentable constatar que, en el corto plazo, pareciera no haber alternativas viables.

El problema no es falta de dinero. Sumando los recursos asignados a FAE Agro y Agro Perú, actualmente habría fondos que bordean los s/ 2,400 millones para atender a la pequeña agricultura y la agricultura familiar. El problema, no obstante, es que tal como hemos descrito, el sistema financiero no tiene capacidad para colocarlos. En el corto plazo, si se trata de apoyar a la pequeña agricultura, la entrega de un subsidio directo, a través de un bono productivo agrario, por ejemplo, colocado de manera transparente y competitiva podría ser el mejor camino.

Lo que el agro necesita es fortalecer la banca estatal de fomento y desarrollo agrario para que funcione eficientemente, pero ello implicaría superar las restricciones de la Constitución del 93 que, argumentando el rol subsidiario del Estado, le impone una serie de restricciones. Con una banca de fomento consolidada y gestionada eficientemente, mecanismos como FAE-Agro podrían llegar de manera efectiva a los agricultores.

Revisa la nota en nuestro blog en diario Gestión